摘要

REPORT SUMMARY

2023年,下游用钢需求进一步分化,受地产投资持续下行拖累,钢铁行业需求端仍延续疲软态势,但供给端变化不大,供需失衡导致钢材价格震荡下行;同时,原燃料价格虽有回落但仍处于历史较高水平,钢铁行业盈利水平进一步下降。2024年,在供需双弱以及原燃料价格强势的预期下,钢铁企业仍将面临一定经营压力。未来,钢铁行业继续推动“高端化、智能化、绿色化”转型升级,促进产业高质量发展。

一、行业运行情况

2023年,中国粗钢产量同比保持稳定,供需格局仍处于弱平衡态势,钢材价格震荡下行;同时,由于原燃料价格仍处于历史高位,钢铁行业盈利水平进一步下滑。

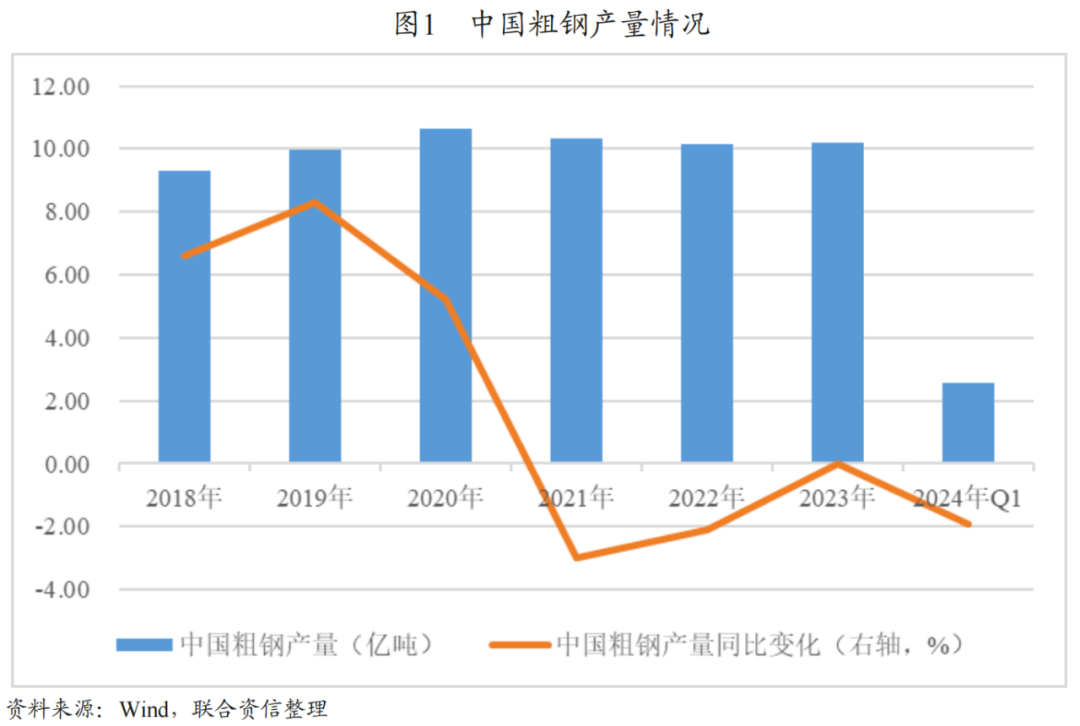

钢铁行业是重要的基础原材料工业,具有典型的强周期属性。钢铁行业的供给受下游需求和行业政策影响很大。2021-2023年,中国粗钢产量分别为10.33亿吨、10.13亿吨和10.19亿吨,呈波动下降趋势。2021年上半年,在内外需求增长拉动下,中国累计粗钢产量5.63亿吨,同比增长11.80%;下半年,随着“压减粗钢产量”等调控政策的落实,粗钢产量连续6个月同比下降,2021年全年中国粗钢产量同比减少约3200万吨。2022年,受下游需求偏弱以及行业盈利承压影响,中国粗钢产量同比继续下降。2023年,在国内钢材需求持续低迷、钢材出口量同比大幅增长的背景下,中国粗钢产量同比变化不大。2024年一季度,受下游有效需求不足及春节后需求启动延缓等因素影响,中国粗钢产量同比小幅下降1.9%。

从钢材价格来看,2020年初受下游停工停产影响,钢材价格综合指数出现一定程度下跌。随后下游复产赶工需求强劲,推动钢材价格综合指数大幅走高。2022年一季度地缘政治冲突导致国际能源价格大幅增长,国外钢价大幅上涨拉动国内钢价增长;进入二季度以来受经济预期下降、钢材需求低迷影响,国内钢材价格在供大于求的背景下迅速回落。2022年全年平均钢材综合价格指数为123.36点,同比下降19.74点。2023年一季度,中国宏观经济预期回暖,钢材价格呈增长态势;二季度,钢材价格呈现“V”字走势,国内经济复苏情况不及预期叠加海外银行暴雷带来的流动性危机,导致钢材价格进入下行通道,6月下游需求阶段性释放,钢材价格修复性反弹;7-11月,房地产新开工面积下降,钢材供需处于弱平衡态势,整体价格窄幅波动;进入11月,随着房地产等利好政策发布,市场情绪得到提振,钢材价格小幅增长。2023年全年平均钢材综合价格指数为111.86点,同比下降11.50点。2024年一季度,市场需求不振,钢材价格持续下跌。

从经营业绩来看,根据中国钢铁工业协会数据,2021-2023年,重点统计会员钢铁企业的利润总额分别为3524亿元、982亿元和855亿元。2022年,受供需双弱、成本高企影响,钢铁行业盈利水平出现大幅下滑。2023年,原燃料价格虽有下降,但成本端降幅不及钢材价格降幅,钢铁行业利润持续压缩。

二、上下游情况

2023年以来,受供需关系影响,铁矿石价格呈震荡态势,焦炭价格波动下行,但原燃料价格整体仍处于历史较高水平,钢铁企业仍面临较大的成本压力。同期,钢铁下游需求有所分化,受房地产投资持续下行拖累,建筑业用钢需求变现不佳,同时汽车、家电、船舶等行业增速较大,对制造业用钢需求提供一定支撑。

黑色金属产业链包含由上到下众多的行业,钢铁行业作为产业链的中游行业,与上下游产业的相关性很强。上游铁矿石、焦炭等原燃料价格变化直接影响到行业的成本情况,下游房地产、基建、机械、汽车及家电等行业的需求变化也会对钢铁行业景气度产生直接影响。

(1)铁矿石

铁矿石是钢铁生产过程中最主要的原材料,中国钢铁企业所用铁矿石以进口为主,铁矿石对外依存度超过80%,钢铁产能与自身铁矿石产能严重不匹配。根据海关总署统计,2021-2023年,中国铁矿石进口量分别为11.24亿吨、11.07亿吨和11.79亿吨。从集中度来看,全球75%的高品位铁矿石产量和贸易量集中在巴西淡水河谷公司、力拓集团、必和必拓公司、Fortescue Metals Group .Ltd四大国际矿业巨头手中,资源高度垄断给铁矿石自给率不高的钢铁企业造成了较大的成本压力。

2021年以来,铁矿石价格冲高回落后整体呈高位震荡趋势。其中,2021年1-8月,受全球经济恢复以及主要经济体实行量化宽松货币政策影响,大宗商品价格大幅上涨,铁矿石价格指数月度均价攀升至183.97美元/吨;下半年随着中国粗钢产量下降,对铁矿石的需求减少,铁矿石价格快速回落。2021年全年铁矿石平均价格指数为159.49美元/吨。2022年上半年,受地缘政治冲突导致能源价格上涨、国际通胀等因素影响,铁矿石价格有所回升;随后由于需求疲软以及美联储持续加息影响,铁矿石价格震荡下行,但整体仍处于历史较高水平。2022年和2023年铁矿石平均价格指数分别为120.16美元/吨和119.75美元/吨。2024年一季度,全球铁矿石发运量持续增长,叠加国内粗钢产量小幅下降,铁矿石价格指数较2023年底有所回落。

(2)焦炭

焦炭是钢铁生产的基本原燃料,供给主要来自于中国煤炭企业。

2021年以来,焦炭价格波动较大,但整体处于历史高位。其中,2021年1-10月,焦炭价格在供需紧张以及焦煤价格上涨的推动下大幅走高;进入11月,受需求端收缩、政策端对于煤炭保供限价以及进口煤放量等因素影响,焦煤供需紧张局面得到缓解,其价格快速下跌。2022年上半年,焦炭供应端偏紧,价格呈震荡上行态势;下半年在需求转弱的影响下,焦炭价格中枢明显回落,但全年均价仍同比增长0.88%至2841.58元/吨。2023年一季度焦炭价格相对稳定,二季度随着钢材价格走弱以及焦煤价格先行下移,焦炭价格持续走弱;下半年焦炭价格震荡上调,煤价上涨带动焦价上涨,但涨幅有限。2023年焦炭平均价格指数为2152.29元/吨,同比下降24.26%。2024年一季度,焦炭价格继续承压下行。

(3)下游需求

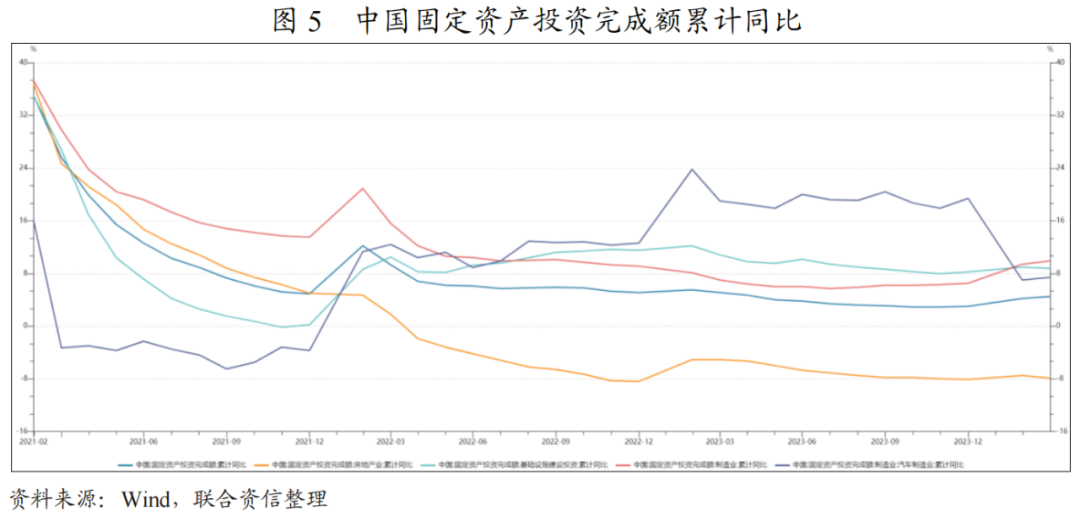

中国钢材消费大体分为建筑业用钢和制造业用钢。从终端下游占比来看,建筑业消耗了过半的钢材,为钢材需求最主要的影响因子。建筑业主要包含房地产和基建业务,呈现强周期性。近年来,中国固定资产投资增速有所放缓。2021-2022年,中国固定资产投资保持约5%的增速。2023年,该指标下滑至3%。

房地产方面,近年来,中国政府坚持房地产调控政策的总基调不变,地产投资增幅明显下降,2021-2023年,全国房地产开发投资增速分别为4.4%、-10.0%和-9.60%。2022年以来,地产政策端虽有所优化但效果并不明显,房地产市场景气度持续下行,严重拖累了用钢需求。

基建方面,基建投资是中国逆周期调节的重要工具。2021年,宏观政策整体偏向结构调整,全年基础设施投资同比增长0.21%,维持在低位区间运行。2022年以来,面对经济下行压力,中国政府加大了基建投资力度,全年基建投资增速明显提升,2022-2023年分别为11.52%和8.24%,对钢材需求形成一定支撑。

制造业方面,2021-2023年,中国制造业固定资产投资保持一定增速,但不同子行业的投资增速有所分化。其中,汽车行业、家电行业及船舶行业的相关数据增幅明显。汽车行业整体发展势头迅猛,在政策的鼓励下,内需外贸不断增加,新能源汽车渗透率不断提升,2023年中国汽车产量同比增长9.30%;家电行业整体需求韧性较强,内需逐渐饱和,出口表现仍旧良好,2023年三大白色家电产量均有较大幅度增长;中国船舶(36.230, 0.02, 0.06%)行业整体较具竞争力,新订单情况多数时候位居全球第一,2023年中国造船完工量同比增长11.8%,新接订单量同比增长56.4%。

三、行业政策及关注

铁矿石采购议价能力较弱

近年来,随着中国宝武钢铁集团有限公司等有实力的企业进一步整合行业资源,行业集中度不断提升,但中国钢铁企业集中度依然低于国际矿山企业,中国铁矿石进口量大但对于国际铁矿石价格议价能力有限。

粗钢产能压减和产能集中度提升目标明确

2021年12月,工业和信息化部(以下简称“工信部”)等部门发布的《“十四五”原材料工业发展规划》中提到完善并严格落实钢铁行业产能置换相关政策,粗钢等重点原材料大宗产品产能只减不增。重点领域产业集中度进一步提升,形成5~10家具有生态主导力和核心竞争力的产业链领航企业。相关政策的落地仍需政府及企业的多方协同合作。

钢材品种结构不断优化

近年来,为了满足不断增长的汽车、船舶、家电等制造业和风电、光伏等新兴产业用钢需求,钢铁行业产品结构调整速度明显加快,制造业用钢占比从2020年的42%提高到2023年的48%,高端钢材需求持续提升。

环保水平有待进一步提高

钢铁行业作为污染排放量最高的制造行业,受政策调控影响较大。近年来,政府多部委及各地方政府已施行日趋严格的环保相关法律法规及政策,并将逐渐由“一刀切”模式改为“三限两不限[1]”模式,促使钢铁企业提高其自身环保水平,尤其是以唐山为代表的重点地区。同时,根据《关于促进钢铁工业高质量发展的指导意见》,力争到2025年,钢铁工业构建产业间耦合发展的资源循环利用体系,80%以上钢铁产能完成超低排放改造,吨钢综合能耗降低2%以上,水资源消耗强度降低10%以上,确保2030年前碳达峰。

加快推进数字化转型智能化升级

近年来,钢铁行业持续推进数字化转型,并逐渐成为推动行业降本、增效、提质的重要途径,但同时钢铁行业依然存在数字化转型体系不健全、企业发展水平不均衡、数字化赋能不足等问题。2023年9月,工信部办公厅发布了《钢铁行业智能制造标准体系建设指南(2023版)》,到2025年,中国将建立较为完善的钢铁行业智能制造标准体系,研制45项以上钢铁行业智能制造领域标准,基本覆盖基础共性和装备层、车间层、工厂层、企业层、产业链协同层各层级标准。标准化工作是实现智能制造的重要技术基础。2024年1月,工信部等九部门发布了《原材料工业数字化转型工作方案(2024—2026年)》,其中《钢铁行业数字化转型实施指南》为企业数字化转型提供指导,从而全面提升钢铁行业数字化转型效率和质量。

四、行业展望

供给方面,在“双碳”目标下,钢铁行业产能产量双控政策仍将延续,钢铁供给存在天花板;同时若吨钢毛利仍无明显提升,钢铁企业的生产意愿将维持低位,预计2024年钢铁供给端同比持平或微幅下降。

需求方面,随着中国“稳增长”的政策指引、接续政策的落地实施、房地产政策持续松绑以及万亿国债的发行,整体用钢需求有望温和复苏,但需求端结构分化仍将延续,制造业用钢需求占比或将进一步提升。

价格方面,在供需双弱的格局下,钢材价格预计维持震荡走势。同时,考虑到铁矿石和煤炭供应方仍具有较强的话语权,钢铁企业的经营效益难有明显好转。

短期内,在下游需求偏弱、原燃料价格高位震荡的背景下,钢铁企业仍将面临一定的经营压力。长期来看,在产业政策引领下,钢铁行业逐步转向高质量发展,钢铁企业低碳化、数字化、产品高端化趋势加大,行业竞争格局有望得到明显改善。

免责声明:内容来源于微信公众号联合资信及联合资信评估股份有限公司,转载的目的在于传递分享及交流,并不意味着赞同其观点或证实其真实性,也不构议。仅供分享交流,不为其版权负责,版权归属原作者、原出处。如涉版权,请联系我们及时修改或删除。